是否有尚未终结的重大诉讼案件,是银行IPO考察的重点。就在最近,海安银行撤回IPO申请,此前证监会对该行进行问询时,其中一个问题便有关未终结重大诉讼案件,要求其补充披露这些案件的基本情况、进展及执行情况,并要求保荐机构及发行人律师对该等纠纷是否对发行人的本次发行构成重大影响发表意见。

来源:市值风云

搞业绩?哪有重新上市来钱快!同一班人马,再次粉墨登场,难道这次会不一样?

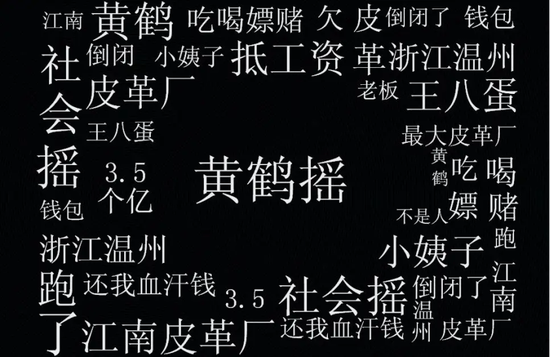

“港股主板,港股主板,最大女鞋厂百丽国际跑路了,创始人老板勾结高瓴资本,套现137亿元跑了……我们没有办法,原价都是18块多、15块多的股票,现在统统6块3,统统6块3,被强制平仓了……大股东王八蛋,还我血汗钱……”

这大概是国内女鞋龙头百丽国际从港股退市时,中小股东们的血泪心声。

2017年,百丽国际管理层和高瓴资本共同组成财团,以每股6.3港元的价格将百丽国际私有化,交易总估值约531亿港元。

相比之下,百丽国际2007年上市时,发行价为每股6.2港元,IPO市值约510亿港元。上市期间,百丽国际市值一度高达1500亿港元。

港股上市10年,百丽国际的股价如坐过山车、兜兜转转回到了几乎原点,期间不知套牢多少中小股东。

中小股东还未等到解套机会,却等来了一纸私有化要约。

面对私有化要约,百丽国际的两位创始人、即董事长邓耀和CEO盛百椒选择爽快成交,尽数出售合计所持的25.74%股权,套现近137亿港元。

时隔多年后,2024年3月,百丽时尚(“公司”)向联交所递交了招股书,拟在主板上市。

公司的前身,正是已经私有化退市的百丽国际。

退市7年后再次申请上市,是低吸完了又来高抛?

还是那个熟悉的“鞋王”

01 股东来自私有化财团

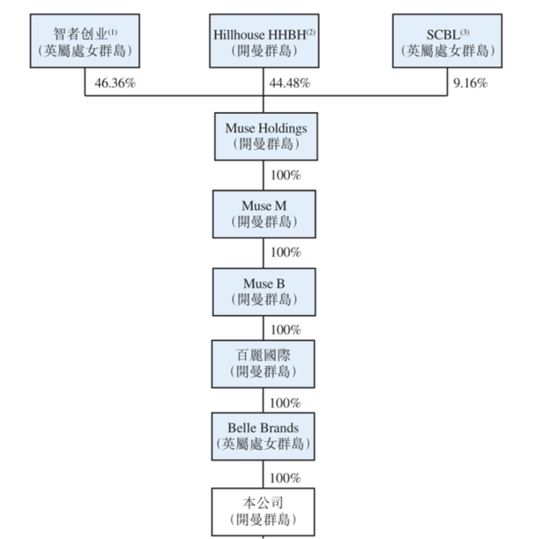

百丽国际私有化后,其全部股份由私有化财团Muse Holdings所持。

截至IPO前,Muse Holdings将公司股份一拆为三,其中:

第一大股东智者创业持股46.36%,其为公司高管及百丽国际前高管的持股平台;

第二大股东Hillhouse HHBH持股44.48%,最终控制方为高瓴资本;

第三大股东SCBL持股9.16%,最终控制方为鼎晖投资。

(来源:公司招股书)

前两大股东智者创业和Hillhouse HHBH是一致行动人,公司的控股股东。

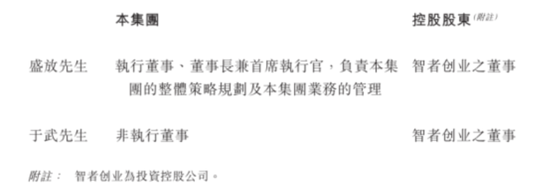

智者创业未披露背后股东的持股明细,但据披露,公司董事长兼CEO盛放、非执行董事于武位列其中。

(来源:公司招股书)

盛放、于武在百丽国际退市前已任职执行董事,是“钦定”的新一代接班人。

(来源:百丽国际2016财年年报)

另外,据网络公开信息,盛放为百丽国际创始人盛百椒的侄子。

02 维持龙头地位

2017年退市后,百丽国际将运动鞋服业务分拆给子公司滔搏(06110.HK),后者已于2019年上市。

公司则专注于时尚鞋服业务,包括鞋履和服饰。其中,鞋履是起家业务,服饰业务则主要通过收购品牌形成。

公司的历史可追溯至1981年创立于香港的丽华鞋业,最初主要从事鞋类批发贸易。

1991年,公司开始自产鞋类,并于1992年以“Belle(百丽)”品牌在内地开展业务。

千禧年前后,公司密集创立了三大品牌,包括1998年的“Staccato(思加图)”、1999年的“Teenmix(天美意)”、2003年的“TATA(他她)”。

2007年,公司的前身百丽国际上市时,已经成为国内最大的女鞋零售商。

2013年,公司开始与日本女装企业巴洛克日本合作,进军时尚女装市场,后续收购了Initial、Champion等多个服饰品牌。

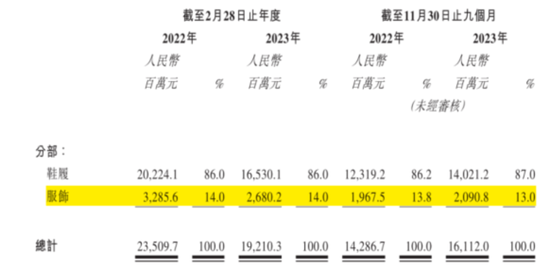

鞋履一直是公司的核心业务,营收占比稳定在85%以上,服饰则不温不火。

2023财年前三季度(注:公司完整财年截至次年2月28日),公司鞋履和服饰分别占营收的87%和13%。

(来源:公司招股书)

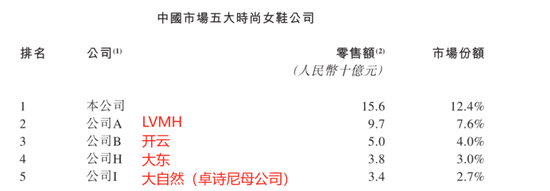

据弗若斯特沙利文,按2022年零售额计,公司仍然是国内最大的时尚女鞋企业,市场份额为12.4%。

(来源:公司招股书)

公司的时尚女鞋产品,主要定位大众和高端市场。

(来源:公司招股书)

国内时尚女鞋行业的第二、三名,依次为LVMH集团(市场份额7.6%)和开云集团(市场份额4.0%),均为全球知名的奢侈品集团。

该行业的第四、五名,依次为国内女鞋企业大东(市场份额3.0%)和大自然(市场份额2.7%),这两家的产品定位与公司也更接近。

综上,公司较国内最大竞争对手大东的市场份额高出9.4个百分点,仍然维持着国内女鞋龙头的地位。

私有化多年,业绩止步不前

01 成长性不佳

对于公司来说,比起“外忧”,当下更值得关注的是“内患”。

近年来,公司的成长性乏力。

2022财年,公司营收192亿元,同比跌18%;2023财年前三季度,营收161亿元,同比增13%。

公司营收在2023财年恢复正增长,主要得益于2022财年的低基数。实际上,2023财年前三季度的营收,仅相当于2021财年全年的69%。

公司营收在2022财年的暴跌,也不能全归咎于疫情。

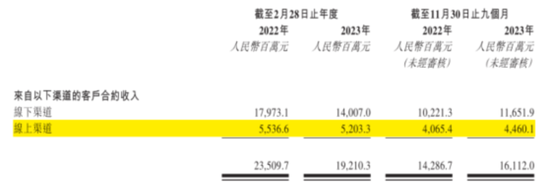

2022财年,公司线上渠道营收52亿元,同比跌6%,这与疫情期间繁荣的线上零售行业现状不符。

(来源:公司招股书)

据官方数据,2022年,全国网上零售额14万亿元,同比增长4%;其中,实物商品网上零售额12万亿元,同比增长6%。

(来源:中国政府网)

此外,2022财年,公司核心产品鞋履的营收为165亿元。

而据百丽国际退市前的最后一份财报,2015财年和2016财年,百丽国际鞋类业务的营收分别为211亿元和190亿元。

(来源:百丽国际2016财年年报)

私有化的这些年,公司业务规模还不如退市前!

02 经历关店潮

公司这么些年,究竟都在干啥?

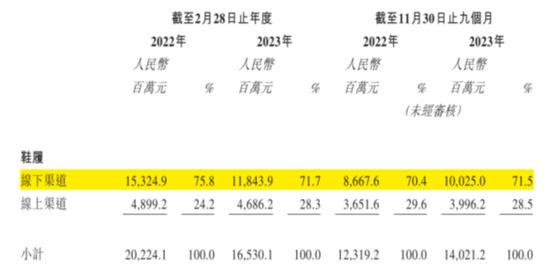

线下渠道一直是公司的核心渠道。长期以来,公司鞋履产品70%以上的营收来自线下渠道。

2022财年,线上、线下渠道分别贡献公司鞋履产品营收的72%和28%。

(来源:公司招股书)

自2005年起,公司一直坚持直营模式。

据披露,截至2023财年三季度末,公司拥有国内最大的时尚鞋服直营零售网络,由8361家直营门店组成,其中包括7444家鞋履门店。

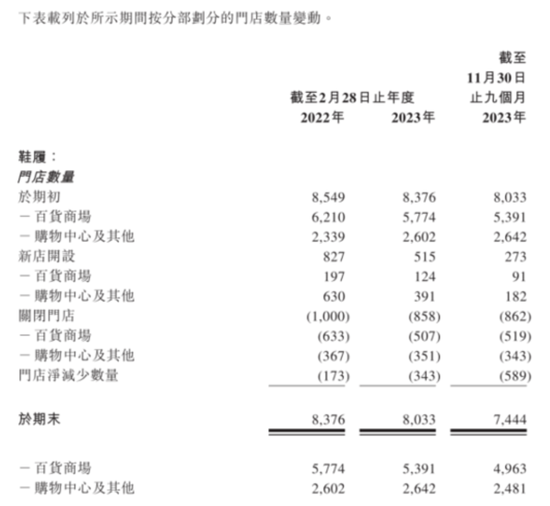

不过,近年来,公司正在经历“关店潮”。

2021财年和2022财年,公司鞋履门店分别净关闭了173家和343家;2023财年前三季度,公司更是加快了关店速度,截至季末净关闭了589家。

(来源:公司招股书)

关店速度之快令人诧异!公司对此解释为“渠道组合的优化调整”。

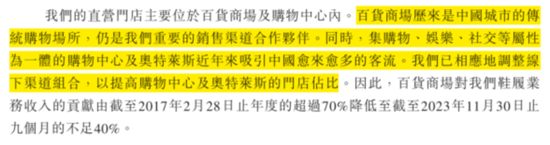

公司的直营门店主要位于百货商场和购物中心内。

公司称,百货商场历来是中国城市的传统购物场所,但随着近年来购物中心及奥特莱斯(“非百货商场”)的客流增长,公司相应地调整线下渠道组合,以提升位于后者的门店数量占比。

(来源:公司招股书)

然而,招股书数据并不支持公司的说法,因为“关店潮”同样大量出现在公司的非百货商场门店。

2022财年,公司新开设了391家非百货商场门店,而当年关闭的非百货商场也高达351家,新开和关闭门店数相当接近。

截至2023财年三季度末,公司非百货商场门店尚余2481家,低于截至2022财年末的2642家。

在风云君看来,公司线下渠道节节败退的原因,在于产品组合的失利。

目前,公司共有19个品牌,包括12个自有品牌及7个合作品牌。

(来源:公司招股书)

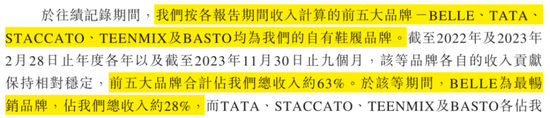

据披露,公司的前五大品牌依次为:Belle、TATA、Staccato、Teenmix和Basto。

2023财年前三季度,前五大品牌合计占公司营收的63%;其中,最大品牌Belle占营收的28%。

(来源:公司招股书)

需要注意的是,Belle为公司的起家品牌。前五大品牌中,除Basto外的其余4个品牌,均创立于千禧年前后。

也就是说,过去二十余年,公司再也没有打造出能成为业绩驱动力的新品牌。

03 线上布局失利

对于新兴的线上渠道,公司的表现同样欠佳。

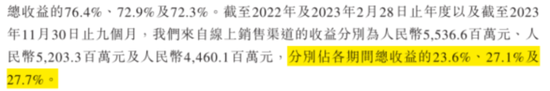

公司线上渠道的营收占比提升缓慢,2023财年前三季度为27.7%,与2022财年的27.1%相比,变动不大。

(来源:公司招股书)

在风云君看来,公司线上渠道的布局可以说是“起个大早、赶个晚集”。

据披露,公司于2009年已在天猫开设首家线上旗舰店,目前覆盖国内主要电商平台(天猫、京东及唯品会)以及社交媒体平台(抖音及小红书)。

然而,公司在开始时并不重视线上渠道,而仅仅是当成一个清理过剩存货的平台。

(来源:公司招股书)

顺便一提,公司对线上渠道的定位,侧面也体现出了库存压力。

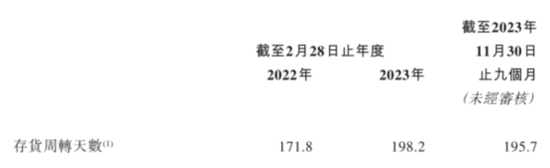

目前,公司的存货水平较高。截至2023财年三季度末,存货周转天数为196天,较截至2021财年末的172天,拉长了24天。

(来源:公司招股书)

大股东吃干抹净,上市目的是还债

01 毛利率高于同行

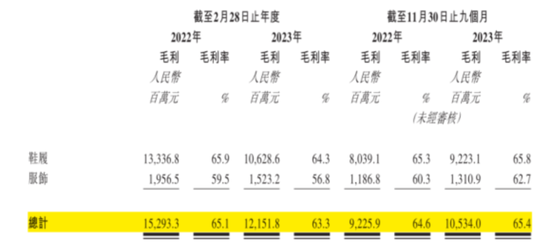

近年来,公司的毛利率整体变动不大,2023财年前三季度为65.4%。

(来源:公司招股书)

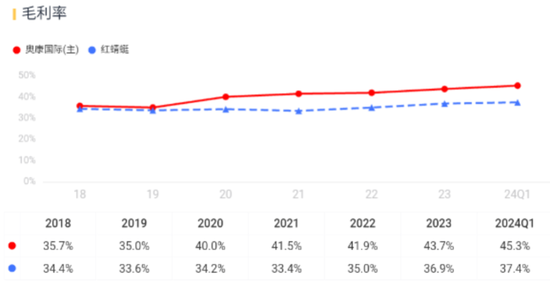

得益于直营模式,公司的毛利率明显高于A股同行可比公司奥康国际(维权)(603001.SH)和红蜻蜓(603116.SH),后两家于2023年的毛利率分别为43.7%和36.9%。

(来源:市值风云App)

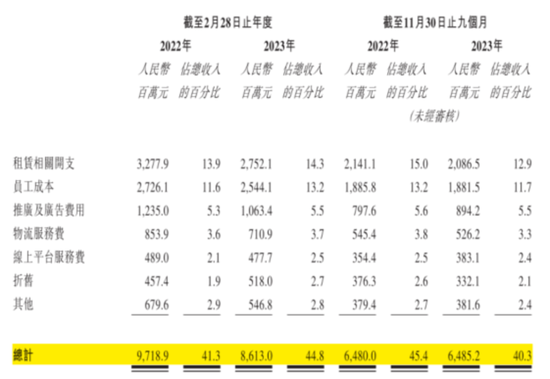

同样是由于直营模式,公司的销售费用率也要高于同行可比公司,2023财年前三季度为40.3%。

(来源:公司招股书)

2023年,奥康国际和红蜻蜓的销售费用率分别为37.2%和21.4%。

(来源:市值风云App)

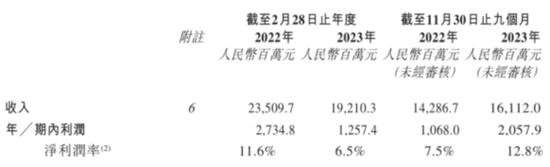

公司的净利润率呈现整体提升。

2023财年前三季度,公司净利润21亿元,对应净利润率12.8%,同比提升5.3个百分点,较2021财年的11.6%提升1.2个百分点。

(来源:公司招股书)

02 一边分红,一边举债

更值得关注的是公司的现金流状况。

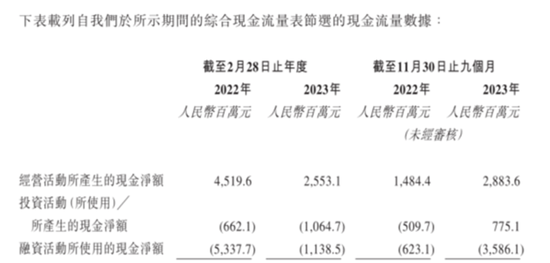

近年来,公司虽然每年均能实现经营活动现金流的净流入,但仍难以覆盖融资活动现金流的净流出。

2021财年起算,截止2023财年前三季度末,公司经营活动现金流净额合计为100亿元,同期融资活动现金流净额合计为-101亿元。

(来源:公司招股书)

这意味着,公司这些年产生的现金流,基本上都被大股东和债权人掏走了,说“吃干抹净”毫不为过。

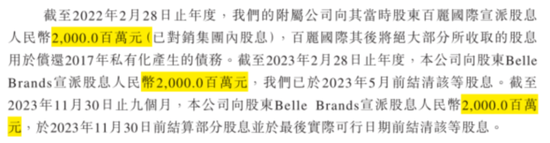

具体来看,2021财年至今,公司每个财年宣派股息20亿元,合计已宣派股息60亿元。相比之下,公司同期的合计净利润为61亿元。

(来源:公司招股书)

也就是说,通过派息的方式,大股东基本掏光了公司这些年赚取的净利润。

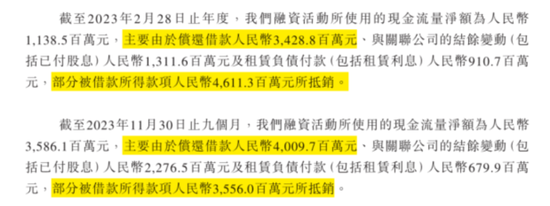

同时,公司这些年不断地向银行“借新还旧”。

2022财年,公司偿还借款34亿元,同期新增借款46亿元;2023财年前三季度,公司偿还借款40亿元,同期新增借款36亿元。

(来源:公司招股书)

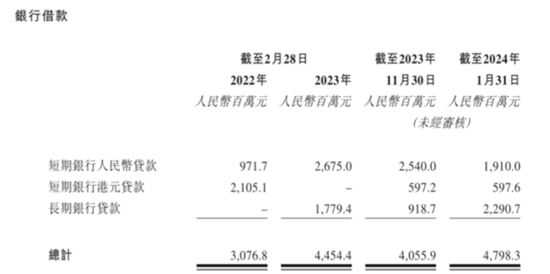

截至2023财年三季度末,公司银行借款约48亿元,其中长期借款23亿元,短期借款25亿元。

(来源:公司招股书)

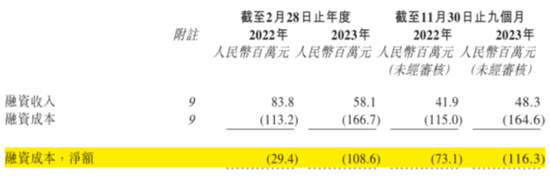

由于大幅举债,自2022财年起,公司每年的融资成本净额维持在1亿元,2023财年前三季度为1.2亿元。

(来源:公司招股书)

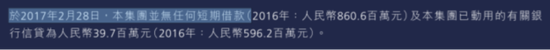

需要一提的是,上述借款均为公司在私有化后新增。据披露,百丽国际退市前并无任何银行借款。

(来源:百丽国际2016财年年报)

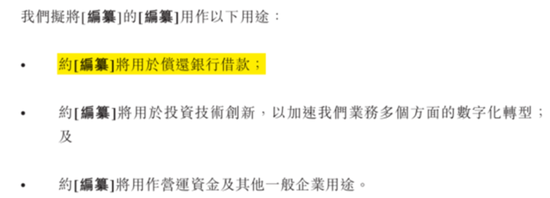

公司已在招股书中明确表示,本次IPO募集资金的用途之一,正是偿还部分银行借款。

(来源:公司招股书)

在风云君看来,公司此次重新上市,对于港股投资者可谓是“无事不登三宝殿”。

公司私有化的这些年,大股东未能盘活基本面,经营业绩甚至不如退市前。

在这期间,公司赚取的利润,几乎全被大股东以派息的方式吃干抹净。可以说,公司这些年,基本上是靠借外债来维持业务的资金运转。

公司此次IPO的目的,除了募资还债外,或许为便于大股东加快圈钱套现。

滔搏于2019年分拆上市时,发行价8.5港元,首日市值高达580亿港元。滔搏目前股价3.6港元,市值尚余230亿元,已较IPO时蒸发过半。

而滔搏的控股股东,早在2020年6月的股价高位时,以10.5港元的价格出售2.8亿股,套现约29亿港元。

同一班人马,再次粉墨登场,难道这次会不一样吗?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 软件炒股杠杆