炒股就看金麒麟分析师研报,权威,专业炒股都有哪家平台,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

近期,北京同仁堂医养投资股份有限公司(下称“同仁堂医养”)正式向香港交易所主板递交了上市申请。如果成功,将成为继同仁堂、同仁堂科技、同仁堂国药上市后,第四家同仁堂集团旗下的上市公司。

根据招股书披露,过去三年公司营业收入分别为4.7亿元、6.97亿元和8.95亿元,实现高速增长。不过细查营收背后的增长来源,则主要是通过不断兼并收购其他医院的方式实现的。

来源:公司官网

饥渴的扩张需求

据悉,同仁堂医养成立于2015年,其前身为同仁堂产融结合平台与新领域培育平台——北京同仁堂投资发展有限责任公司。

自2019年以零代价承让北京同仁堂中医医院后,公司便开启了一系列买买买的扩张之路。

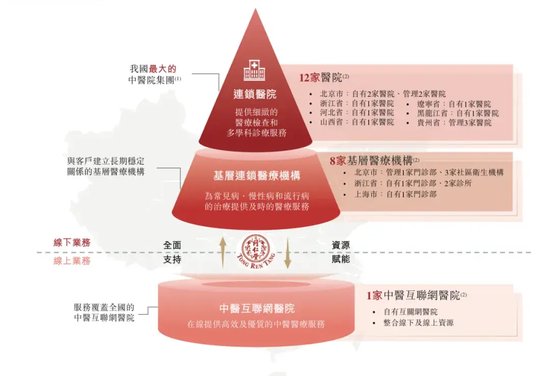

根据招股书,截至2023年底,其通过自有和管理共控制12家医院,8家基层医疗机构以及1家中医互联网医院。

招股书中称,同仁堂医养在非公立中医院集团中排名首位。

不过招股书显示其目前的市场份额仅为0.5%,并且公司的毛利率却不是很高,过去三年分别为16.9%、17.6%和21.6%。

行业高度分散与低毛利的背后,反映的是中医院行业整体竞争的激烈。具体而言,在同一区域内,往往存在多家提供中医药服务的医院、门诊部、诊所以及综合医院的中医药科室。

面对激烈竞争,公司若想要提升市场份额,往往要通过兼并竞争对手来获得。这也是同仁堂医养近些年不断进行收购扩张的一大重要因素。

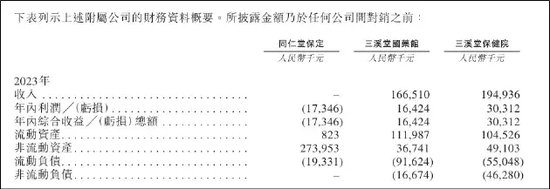

资料显示,公司于2022年收购三溪堂保健院、三溪堂国药馆。在完成收购后首个完整会计年度,即2023年,三溪堂国药馆实现营收1.67亿元,实现净利润0.16亿元;三溪堂保健院实现营收1.95亿元,实现净利润0.30亿元。

剔除与三溪堂并表所带来的业绩增量,同仁堂医养2023年的营收为5.33亿元,净利润更是以负值报收,为-0.02亿元,与合并报表的营收和净利润有一定差距,反映出同仁堂医养自身原有业务盈利能力不足,收入增速较低的问题。

而这也形成了公司进行扩张的另一个推力——本身造血能力不足。

潜在的商誉贬值风险

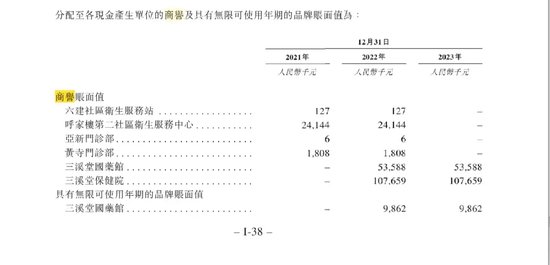

然而,大量的收购带来的直接影响是形成高额商誉。

根据招股书中披露的数据,公司商誉账面由2021年底的0.26亿元飙升至2023年底的1.61亿元。主要是由于2022年以2.84亿元收购三溪堂保健院和三溪堂国药馆各65%的股权,使商誉由2021年底的0.26亿元大幅增加至1.87亿元。

截至2023年,公司商誉占净资产比重已达27.24%。

商誉本身虽不计提折旧,但每年要做减值测试,一旦被收购方出现营收增速放缓,公司将计提大量的商誉减值,从而对公司的利润造成重大冲击。

同仁堂医养收购三溪堂保健院、三溪堂国药馆属于高溢价收购,标的公司于收购前净资产大幅缩水。

招股书显示,截至2021年底,三溪堂国药馆资产净值为0.99亿元,而到2022年5月31日已减少至0.24亿元。

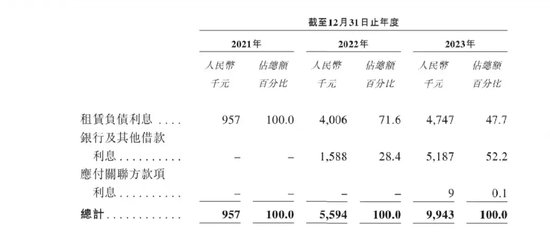

另外,高溢价收购的另一个隐忧是公司节节攀升的融资成本。

根据招股书披露,同仁堂医养主要通过股权质押的方式向商业银行获得信贷融资,包括质押三溪堂保健院43.74%的股权,三溪堂国药馆43.75%的股权,上海承志堂70%的股权。

7月31日,Meta将发布2024年二季度财报。花旗预测,本季度Meta或实现营收和营业利润双增长。硬AI将结合花旗的报告,围绕市场最关心、影响Meta估值最核心的问题来讨论。

7月25日,2024年《财富》中国500强排行榜正式发布,先导科技集团有限公司首次荣登该榜单,位列第471位。

截至2024年4月30日,公司有关银行借款的未偿还结余总额为1.28亿元。

与之对应的,其财务成本从2021年底的0.01亿元增长至2023年底的0.99亿元,其中大部分是由于收购三溪堂质押股权所带来的银行贷款。

根据招股书,本次融资,同仁堂医养将主要用于偿还若干未偿还银行贷款、补充营运资金及其他一般公司用途。

换言之,同仁堂医养通过高溢价收购做高业绩申请上市后,又通过募集资金偿还股权质押所得信贷融资。这样的方式能否获得市场认可,有待观察。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 炒股都有哪家平台